Η δημοσιοποίηση του κυβερνητικού σχεδίου για τη ρύθμιση των «κόκκινων» δανείων αλλά και οι αλλαγές στον πτωχευτικό κώδικα απομένουν για τη συμπλήρωση του «παζλ» διευθέτησης του ιδιωτικού χρέους στη χώρα μας, καθώς χθες η Τράπεζα της Ελλάδος ΕΛΛ+1,05% (ΤτΕ) προχώρησε στην έγκριση του Κώδικα Δεοντολογίας για τη διαχείριση των μη εξυπηρετούμενων ιδιωτικών οφειλών.

Η δημοσιοποίηση του κυβερνητικού σχεδίου για τη ρύθμιση των «κόκκινων» δανείων αλλά και οι αλλαγές στον πτωχευτικό κώδικα απομένουν για τη συμπλήρωση του «παζλ» διευθέτησης του ιδιωτικού χρέους στη χώρα μας, καθώς χθες η Τράπεζα της Ελλάδος ΕΛΛ+1,05% (ΤτΕ) προχώρησε στην έγκριση του Κώδικα Δεοντολογίας για τη διαχείριση των μη εξυπηρετούμενων ιδιωτικών οφειλών.

Ο εν λόγω Κώδικας, που θα δημοσιευθεί εντός των ημερών στην Εφημερίδα της Κυβερνήσεως και θα τεθεί σε ισχύ από την 1/1/2015, θεσπίζει τις γενικές αρχές συμπεριφοράς τόσο για τις δανείστριες τράπεζες όσο και για τους δανειολήπτες, με στόχο την εξεύρεση εναλλακτικών τρόπων εξυπηρέτησης ή οριστικού διακανονισμού οφειλών σε καθυστέρηση, λαμβάνοντας υπόψη τις ιδιαιτερότητες κάθε δανειολήπτη.

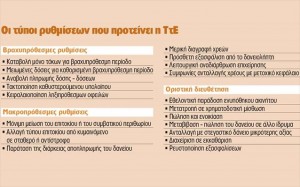

Σημειώνεται ότι περίπου πριν από δύο μήνες η ΤτΕ προχώρησε και στην κατάρτιση του «πλαισίου εποπτικών υποχρεώσεων για τη διαχείριση των ανοιγμάτων σε καθυστέρηση και των μη εξυπηρετούμενων ανοιγμάτων» (ΠΕΕ της ΤτΕ 42/30.05.2014 – ΦΕΚ Β’ αρ. φύλλου 1582), στο οποίο παρουσιάζονται οι πιο συνηθισμένοι στη διεθνή πρακτική τύποι ρυθμίσεων για τη διευθέτηση της υπερχρέωσης.

Πλέον, μετά την έκδοση του Κώδικα Δεοντολογίας, η ΤτΕ «κλείνει» το φάκελο των υποχρεώσεών της έναντι του θεσμικού πλαισίου.

Σύμφωνα με την ΤτΕ, προκειμένου κάθε πλευρά να είναι σε θέση να σταθμίσει τα οφέλη ή τις συνέπειες κάθε λύσης, πολύ σημαντική θεωρείται η εμπρόθεσμη ανταλλαγή όλης της απαιτούμενης πληροφόρησης.

Γι’ αυτό, με τον Κώδικα προβλέπονται τα βήματα, οι προθεσμίες και το ελάχιστο περιεχόμενο ενημέρωσης που οφείλουν να παρέχουν οι τράπεζες στους δανειολήπτες και αντίστροφα.

Οι διαδικασίες αυτές είναι, μάλιστα, πιο απαιτητικές για τις περιπτώσεις δανειοληπτών των οποίων ο αποχαρακτηρισμός ως συνεργάσιμων μπορεί να έχει ως συνέπεια τον εκπλειστηριασμό της κατοικίας στην οποία οι ίδιοι διαμένουν.

Επίσης, καθιερώνεται η υποχρέωση κατάλληλης εκπαίδευσης του προσωπικού των τραπεζών αλλά και οι οργανωτικές απαιτήσεις, ώστε κάθε πιστωτικό ίδρυμα να μπορεί να διαχειριστεί ξεχωριστά κάθε δανειολήπτη με προβλήματα καθυστερήσεων.

Στον Κώδικα αξιοποιούνται οι έννοιες του «συνεργάσιμου δανειολήπτη» και των «εύλογων δαπανών διαβίωσης» για δανειολήπτες που είναι φυσικά πρόσωπα, όπως αυτές καθορίστηκαν με την απόφαση του Κυβερνητικού Συμβουλίου του παραπάνω νόμου.

Συνεπώς, η πρόσφατα εκδοθείσα ΠΕΕ της ΤτΕ 42/30.05.2014 και ο υπό έκδοση Κώδικας Δεοντολογίας αποτελούν δύο διακριτές μεν, αλλά συμπληρωματικές πρωτοβουλίες με στόχο τη συντονισμένη αντιμετώπιση των οφειλών σε καθυστέρηση.

Στην πιο πάνω Πράξη και στον Κώδικα συστήνεται στα ιδρύματα σε περιπτώσεις κοινών πιστωτών να επιδιώκουν την εξεύρεση κοινά αποδεκτής λύσης, με βάση τις βέλτιστες πρακτικές για τις περιπτώσεις αυτές.

Ωστόσο, λεπτομερέστερες – δεσμευτικές διαδικασίες επίλυσης χρέους μεταξύ πολλών πιστωτών δεν μπορεί να καθορίζονται με απόφαση της ΤτΕ, καθώς είναι δυνατό να αφορούν και πιστωτές πέραν των τραπεζών (Δημόσιο, ασφαλιστικά ταμεία, προμηθευτές κ.λπ.).

Για το λόγο αυτό, άλλωστε, το υπουργείο Ανάπτυξης έχει εξαγγείλει σχετική νομοθετική πρωτοβουλία, ενώ στον Κώδικα προβλέπεται ήδη ότι ο δανειολήπτης θα έχει τη διακριτική ευχέρεια να επιλέξει μεταξύ της διαδικασίας του Κώδικα ή των προβλεπόμενων από το νόμο εναλλακτικών διαδικασιών ρύθμισης που ο ίδιος κρίνει ως καταλληλότερες γι’ αυτόν.

Υπενθυμίζεται ότι ο Κώδικας είχε τεθεί σε διαβούλευση με την Ελληνική Ενωση Τραπεζών και με ενώσεις καταναλωτών.

Η ΤτΕ γνωστοποίησε στο Κυβερνητικό Συμβούλιο του Ν. 4224/2013 όσες παρατηρήσεις απαιτούσαν νομοθετική ρύθμιση.

Ως αποτέλεσμα, το άρθρο 1 του Ν. 4224/2013 τροποποιήθηκε ήδη με το Ν. 4281/ 8.8.2014 (ΦΕΚ Α’ 160/8.8.2014), προβλέποντας ότι:

(α) οι οφειλέτες δεν επιβαρύνονται από τους δανειστές με οποιαδήποτε χρέωση σε σχέση με την εφαρμογή του Κώδικα,

(β) ο Κώδικας Δεοντολογίας θα εφαρμόζεται και από τα υποκαταστήματα αλλοδαπών πιστωτικών ιδρυμάτων και από τα χρηματοδοτικά ιδρύματα,

(γ) η Τράπεζα της Ελλάδος δεν θα επιλαμβάνεται μεν της επίλυσης των διαφορών που προκύπτουν μεταξύ δανειστών και οφειλετών από την εφαρμογή του Κώδικα Δεοντολογίας, θα παρακολουθεί όμως και θα ελέγχει τον τρόπο εφαρμογής του, απαιτώντας διορθωτικά μέτρα ή επιβάλλοντας κυρώσεις σε περίπτωση διαπίστωσης αδυναμιών στα συστήματα των τραπεζών και σε περίπτωση συστηματικής μη εφαρμογής του.

Πώς κρίνεται η έννοια «συνεργαζόμενος δανειολήπτης»

Στον Κώδικα της Τράπεζας της Ελλάδος, ιδιαίτερη βαρύτητα για τη διευθέτηση των χρεών έχουν οι έννοιες του «συνεργάσιμου δανειολήπτη» και των «εύλογων δαπανών διαβίωσης».

Σύμφωνα με απόφαση του Κυβερνητικού Συμβουλίου Διαχείρισης Ιδιωτικού Χρέους, ένας οφειλέτης κρίνεται ως συνεργαζόμενος με το δανειστή όταν:

α) είναι διαθέσιμος σε επικοινωνία με το δανειστή, παρέχει πλήρη και επικαιροποιημένα στοιχεία επικοινωνίας προς το δανειστή (αριθμούς σταθερού και κινητού τηλεφώνου, ηλεκτρονική διεύθυνση, αριθμό τηλεομοιοτυπίας, διεύθυνση κατοικίας και εργασίας) και προβαίνει σε ορισμό συγγενικού ή φιλικού προσώπου ως αντικλήτου επικοινωνίας για περιπτώσεις έκτακτης ανάγκης,

β) απαντά σε ανακοινώσεις και επιστολές του δανειστή, με κάθε πρόσφορο μέσο, εντός μίας εβδομάδας,

γ) προβαίνει σε πλήρη και ειλικρινή γνωστοποίηση πληροφοριών, προς το δανειστή, αναφορικά με τη τρέχουσα οικονομική του κατάσταση, εντός 15 ημερών από την ημέρα μεταβολής τους,

δ) προβαίνει εκουσίως σε πλήρη και ειλικρινή γνωστοποίηση πληροφοριών, προς το δανειστή, οι οποίες θα έχουν σημαντικές επιπτώσεις στη μελλοντική οικονομική του κατάσταση, εντός 15 ημερών από την ημέρα που θα περιέλθουν σε γνώση του [π.χ. πλήρωση προϋποθέσεων λήψης επιδόματος, εμφάνιση νέων περιουσιακών στοιχείων που θα περιέλθουν στην κυριότητά του (κληρονομιά κ.λπ.), ανακοινώσεις απόλυσης, καταγγελίες μισθώσεων κ.λπ.],

ε) σε εξαιρετικές περιπτώσεις έκτακτης ανάγκης (λ.χ. αποδεδειγμένη σοβαρή ασθένεια ή φυσική καταστροφή), η οποία αποδεδειγμένα επιφέρει σημαντικές αλλαγές στην οικονομική του κατάσταση, γνωστοποιεί αμελητί την κατάστασή του αυτή στο δανειστή. Σε αυτή την περίπτωση του χορηγείται τρίμηνη περίοδος χάριτος.

Οι εύλογες δαπάνες διαβίωσης

Εφόσον ο δανειολήπτης κρίνεται ως συνεργάσιμος, θα λαμβάνονται υπόψη οι «εύλογες δαπάνες διαβίωσης».

Στο «κεφάλαιο» αυτό, το πιστωτικό ίδρυμα κατά την αξιολόγηση της δυνατότητας αποπληρωμής οφείλει να λαμβάνει υπόψη τις εύλογες δαπάνες διαβίωσης του οφειλέτη.

Συγκεκριμένα, η τράπεζα θα πρέπει να παρέχει Τυποποιημένη Κατάσταση Οικονομικής Πληροφόρησης, στην οποία ο οφειλέτης θα δηλώνει στοιχεία για τις δαπάνες διαβίωσης του νοικοκυριού, τα οποία θα συσχετίζονται με τις προσδιορισμένες εύλογες δαπάνες διαβίωσης.

Οι πληροφορίες αυτές θα αξιοποιούνται σε συνδυασμό με άλλα στοιχεία, ώστε να αξιολογηθούν η οικονομική κατάσταση του δανειολήπτη, το συνολικό ύψος και η φύση των χρεών του, η τρέχουσα ικανότητα αποπληρωμής του δανειολήπτη, το ιστορικό της οικονομικής του συμπεριφοράς και η προβλεπόμενη και αναμενόμενη ικανότητα αποπληρωμής του δανειολήπτη, λαμβάνοντας υπόψη το επίπεδο των εύλογων δαπανών διαβίωσης.

Μετά από αυτή την αξιολόγηση, η τράπεζα θα είναι υποχρεωμένη να προχωρήσει σε ρύθμιση η οποία θα είναι προσαρμοσμένη στο προφίλ του οφειλέτη, ώστε να συνεχίσει να εξυπηρετεί το δάνειό του.

Σημειώνεται ότι το κατώφλι των μηνιαίων «εύλογων δαπανών διαβίωσης» για μια τετραμελή οικογένεια ανέρχεται στα 1.347 ευρώ καθαρά (εξαιρουμένων των φόρων, των ασφαλιστικών εισφορών, των ενοικίων και των δόσεων δανείου).

Αντίστοιχα, για έναν ενήλικα οι ελάχιστες δαπάνες διαβίωσης καθορίζονται στα 537 ευρώ το μήνα, για δύο ενήλικες με ένα παιδί στα 1.126 ευρώ, για δύο ενήλικες με τρία παιδιά στα 1.568 ευρώ κ.ο.κ.

Πηγή: naftemporiki.gr

monemvasianews.gr η Φωνή της Μονεμβασίας

monemvasianews.gr η Φωνή της Μονεμβασίας